10月25日,美国五角大楼宣布,微软赢得美国国防部一个为期十年、价值100亿美元的云计算项目。

这一云计算项目全称为“联合企业防御基础设施”(Joint Enterprise Defense Infrastructure),是美国国防部将其大部分计算能力从本地服务器中转移上云的关键。为争夺这一合同,微软、亚马逊AWS、IBM、甲骨文、谷歌等公司激烈竞争了一年。

微软Azure和亚马逊网络服务(Amazon Web Services)是该合同最终的PK者。谷歌在去年退出了竞争,甲骨文和IBM在今年4月被淘汰出局。在这一项目中,美国新老科技巨头的角力体现得淋漓尽致。

在中国,这种超级大单尚未出现,但趋势亦然。

《财经》记者综合公开信息发现,和美国类似,中国政府近两年来也不断发出数字化建设的大订单。去年阿里云以4.55亿元人民币中标“海口市城市大脑2018年示范项目”;腾讯云以5.2亿元中标长沙市城市超级大脑项目;今年9月17日,华为中标东莞市27.4亿元数字政府项目;三天后,广东政务服务数据管理局的10亿元大单被数字广东网络建设有限公司拿下,数字广东是一家由腾讯与联通、电信和移动三大运营商于2017年合资成立的公司。

这些动辄上亿元的大单显示了政府数字化建设的重要变化——由原先采购IT软硬件进行本地部署,越来越多地转向基于云计算架构的平台式部署。

不光政府,企业的数字化建设也越来越基于云端。起初是对成本敏感、对安全性要求不那么高的小企业上云、基于互联网的新兴行业的企业上云,经过十余年发展,云计算在技术和成本上的优势日渐明显,安全担忧也正在缓解。

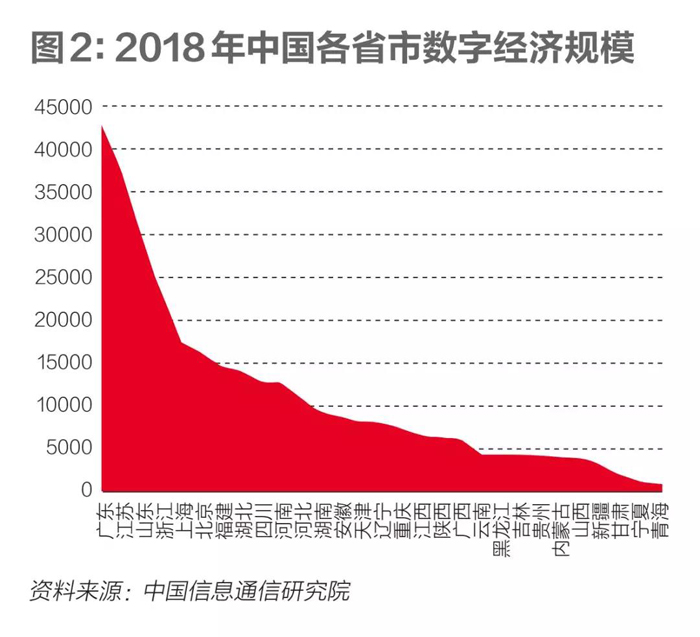

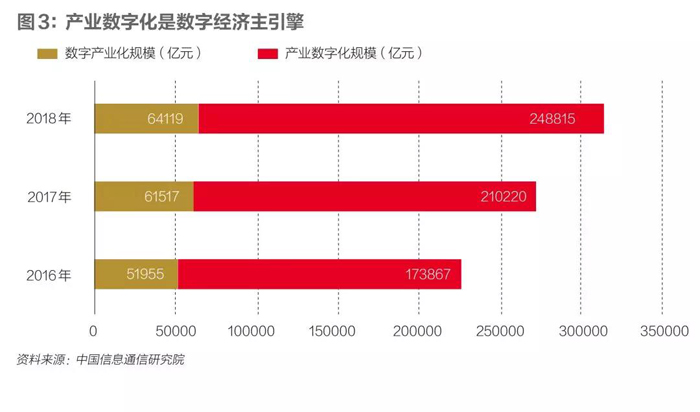

与此同时,大数据、人工智能、物联网和5G技术也日渐成熟或进入应用,它们和云技术一道,催生了企业和政府巨大的数字化转型升级需求,这一需求和各路科技巨头发力政企市场的战略布局交融,致使美中英德等领先数字经济体基于云计算的新型To B市场急剧升温。全球范围内,互联网新贵们都在积极进军过去属于IBM、甲骨文等IT巨头的大中型政企市场,而IT巨头也迅速转向,将技术架构和资源投入向云服务倾斜。

市场调研公司IDC预计,2019年全球公有云服务和基础设施支出将达到2100亿美元,2022年公有云服务支出将达到3700亿美元,五年复合年增长率(CAGR)将达到22.5%。美国将成为最大的区域公有云市场,2019年支出预计为1246亿美元,中国是第二大市场,支出预计为105亿美元,紧随其后的是英国(100亿美元)和德国(95亿美元)。

传统而言,IT巨头擅长To B市场,互联网巨头擅长To C市场,但技术的发展颠覆了既有市场格局,原先奔跑在不同赛道的新老巨头们,美国的微软、IBM、甲骨文、谷歌、亚马逊,中国的华为、阿里巴巴、腾讯、百度,逐渐汇聚到了同一个赛道——To B市场。

所谓To B市场,是业内对企业(Business)和政府(Government)市场的统称,亦可细分为To B和To G两个市场。而To C(Consumer),则指面向个人消费者的市场。

很难预测新老巨头的输赢,这是一场马拉松赛,巨头们的比拼不仅事关自己的未来,也影响着全球的数字化进程。

赛道升级

相较此前的企业单纯上云,现在的比拼焦点则为生态服务能力,这对B赛道的巨头们提出了更高的要求,也带来更多想象空间

为什么BAT和华为这些原本基因赛道完全不同的巨头开始汇入同一个赛道?背后故事可追溯到40年前。

计算机诞生后,帮助企业进行数字化建设的To B生意就成了一座取之不尽的超级金矿,不过在中国,首先淘到金的是外国高科技公司。

1979年,中国银行香港地区分行启用IBM大型计算机3032,这是中国银行史上的第一台计算机。同年,沈阳鼓风机厂也引进了IBM 370/138大型计算机,这是IBM向中国大陆出售的第一台计算机。

之后30余年,中国各行各业启动了一波接一波的信息化建设,IBM、惠普、戴尔、甲骨文、SAP、英特尔、思科、爱立信、高通等全球各大高科技公司如潮水般涌入中国,它们为中国企业用户带来先进技术、设备、人才和现代企业管理机制的同时,也都在这片高速成长的新大陆上收获真金白银,对于不少科技外企而言,中国是美国之外的第二大市场。

云计算的出现,导致To B生意发生革命性变化。

不同于传统卖软硬件产品的销售方式,云计算开创了崭新的商业模式,即以卖IT服务的方式服务企业用户。这种随需即用的商业模式因为更具经济效益,从诞生之日起就在一步步改写传统To B生意格局。

云计算的颠覆性变化具体表现在两个方面。

一是To B玩家在变。亚马逊作为云计算服务的首创者,从一家To C电商平台进化成可为大型政企提供信息技术服务的供应商。2013年,亚马逊AWS击败IBM获得美国中情局6亿美元的大单,被视为分水岭事件,因为在过去,这种政府机构的IT大单只会落在IBM、惠普、甲骨文等科技公司手里。

其二,企业用户数字化建设转向云计算服务。

中国同样如此。阿里、腾讯、华为紧随其后,转型为公有云服务提供商。

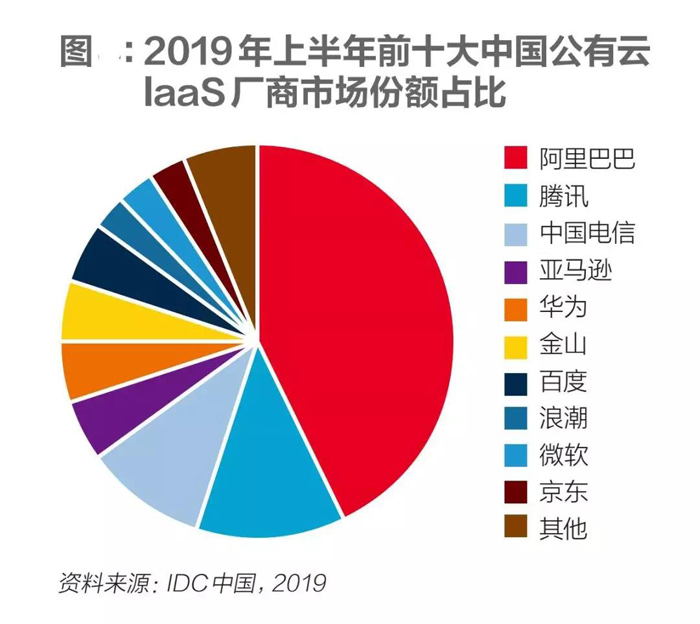

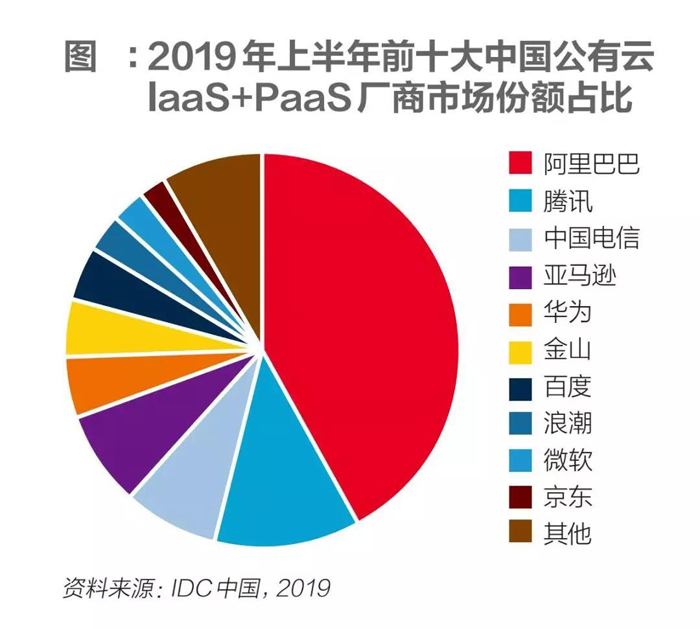

市场调研公司IDC《中国公有云服务市场(2019年上半年)跟踪》报告显示,2019年上半年中国公有云服务整体市场规模达到54.2亿美元,从IaaS(基础设施即服务)市场来看,阿里、腾讯、中国电信、AWS、华为位居前五,占据总体75.3%的市场份额。其中,阿里云又占据了43.2%的市场份额,中国公有云领域已经出现了“一超多强”的市场格局。

几大巨头的优势重点其实不同。

阿里云生态和运营能力被公认领先,目前在零售、政府和金融三大行业布局较为深入;腾讯的起步优势是云游戏和云视频,目前在B端市场的最大特点是微信、小程序等传统强项的生态转化能力;华为云驶入发展快车道,无论是从组织扩张、市场运营还是行业拓展上都表现突出,仅三年时间就进入了中国公有云排名前五。百度在AI技术方面积累较深,云排名目前暂居第三阵营,但“云+AI”落地市场、技术和商业方面不乏闪光点。

对于中国的云计算玩家,尤其是公有云巨头来说,云计算不是简单的生意,而是极具想象空间的巨大赛道。

传统IT模式下,科技巨头可以将产品卖到全世界,云时代,因为数据主权(数据被存储在“云端”,即云服务商的数据中心里),加上云计算被视为如水电基础设施般的存在,导致本土的云服务商具有明显的主场优势。

并且,云服务商是从最底层进行重建,是平台型生意,之上会长出新的、基于云计算的基础软件和各类应用软件。在技术层面,华为、阿里、腾讯都推出了自研云数据库,百度主打AI落地,各类本土SaaS(软件即服务)服务商不断出现。

在市场层面,相较于三年前的企业单纯上云,现在的比拼焦点则为生态服务能力,上了云之后,企业的更多诉求从提升企业经营市场效率转为结合新技术开拓更多商业机会,变革商业模式。对于一个企业和行业来说,无论采取什么样的技术、方针、战略,根本是为了推动业务的增长,提高经济价值。数据化成为了企业新增长的重要推动力,数字化转型与业务需求相辅相成。

这对B赛道的巨头们提出了更高的要求,也带来更多想象空间。

全局来看,在中国,不同于前30年的信息化建设,各类本土云服务商若能把握好新技术趋势和时间窗口,将有望在中国市场唱主角,合力构建出比过去更庞大丰富的本土科技生态。

圈地头部用户

巨头扎堆之处通常狼烟四起,但由于B端市场实在太大,巨头们的基因秉性又各有不同,目前市场上短兵相接的戏剧性场景还不多见

抓住头部用户、打造标杆型案例、不计成本跑马圈地,是科技巨头当下的共性。

头部用户没有标准定义,笼统认为,党政军机构,金融、电力等各大行业里的龙头企业均被视为头部用户。

头部用户不仅意味着每年有稳定可观的IT预算,其复杂的业务也是厂商技术能力的试金石,例如,金融企业对技术的性能、稳定性、安全性等有极高的要求,因此,科技公司的产品技术或服务如果被金融用户所采纳,足以成为对外宣传的资本。

头部用户另一项价值在于联合创新。以数字政府为例,阿里帮助浙江政府打造的“最多跑一次”工程,腾讯和华为联手构建的数字广东,让中国在数字政务创新上走到了全球前列。

广东与浙江的成功也激起了全国范围内的数字政府建设新浪潮,各地政府争先上马数字城市或智慧城市工程。

在以往中国政府数字化转型中,中央部委主导的“十二金”工程一直是急先锋,特点是投资规模大、建设成熟度高,例如,金关二期投资超过30亿元人民币,金税三期投资超过80亿元人民币。

如今,IDC认为中国数字政府建设呈现出新的三大趋势:集约化、大单化趋势明确;地方政府主导的数字化转型项目与中央部委投资开始“等量齐观”;随着技术复杂度变高、政策主导方向清晰明确、当地主观意识逐步开放等因素影响,数字政府采购模式从过去的总集成商承包模式,越来越多地变为由华为、阿里、腾讯等具有综合实力的大平台型厂商进行建设“兜底”。

IDC还预测,2021年开始,中国政府行业ICT投资每年将超过2000亿元人民币。

最近,腾讯收获了长沙智慧城市大单,在近期一次包括《财经》记者在内的媒体采访中,腾讯公司政务云副总裁、数字广东公司总裁王景田谈道,“(长沙项目)只是智慧城市的标杆之一,类似的标杆至少要打造10个到20个,打造标杆的阶段不看利润,需要多少投多少。”

阿里云深耕数字政府更早,其数字政府服务已覆盖全国442个城市,包括1000多项服务内容,累计服务9亿人。阿里云研究院院长刘松对《财经》记者说,阿里的数字城市最终效果,是“市民可以像逛淘宝一样在网上办理政务服务”。结合这一目标,7月,阿里巴巴宣布升级服务数字政府战略,整合阿里云、支付宝、钉钉、高德等面向政府端的技术、产品、服务和资源,全面服务数字政府战略。

为了深入B端市场,阿里云还在探索新模式。

阿里云目前最为人所知的数字政府项目来自浙江,该省也是中国数字政府的两大标杆省份之一,另一个是腾讯、华为主导的广东省。

浙江大数据局局长金志鹏告诉《财经》记者,浙江大数据局和阿里云正一起深度合作,希望将浙江在政务数据开放统一平台建设中的经验抽象成通用的流程、技术和平台,希望能打造新的“浙江经验”,推广至全国其他省市。

不仅在浙江,工商注册信息显示,今年11月,阿里巴巴联合海南省大数据管理局、太极股份、天翼资本成立了数字海南有限公司,注册资本2亿元人民币。其中,阿里巴巴认缴9800万元持有49%的股份,海南省大数据管理局认缴6000万元持有30%的股份,而太极股份和天翼资本分别出资2100万元各持股10.5%。该公司的经营范围包括大数据基础设施服务、云平台服务等。一年前,阿里云4.55亿元中标了“海口市城市大脑2018年示范项目”。

一位前阿里中层主管告诉《财经》记者,云服务离不开“服务”两字,与地方政府成立合资公司,不仅能够保证运营服务更及时更稳定,而且意味着可为当地政府贡献税收、解决就业。

华为企业业务集团从2013年就在各地实施政务云项目,政府资源积累深厚,也在全国各地布有强大的销售和服务团队,在新一轮数字政府建设中,这些都转化成华为云快速扩张的驱动力。

政府只是B端市场的一部分,除了政府机构,金融、电力、能源等行业的重点企业也是平台巨头们的兵家必争之地,尤其是金融。

阿里正在集团内部横向拉通金融科技和金融服务的能力。蚂蚁金服一位资深员工向《财经》记者表示,阿里和腾讯都在以组合拳模式争夺这个市场。

一个总体态势是,在政府和金融之外的多个行业,华为在行业深入度上高于互联网系巨头,BAT中,阿里又比其他两家扎得深。

深入行业不仅需要长期客户关系积累,更重要的是需要“行业knowhow”,这也是为什么阿里云让“工程师下工厂”,和一线员工去面对面交流,但这需要常年深耕,非一日之功。

巨头扎堆之处通常狼烟四起,但由于市场实在太大,巨头们的基因秉性又各有不同,除了一些特殊领域,目前的打法主要还是分头出击,各自选择和基因禀赋适配的领域发力。市场上短兵相接的戏剧性场景并不多见,甚至很多场景下还有合作,例如数字广东项目由华为和腾讯联手打造。华为和腾讯都是广东省的标杆型科技巨头,能力也算互补,合作有其逻辑。

需要理清的一个事实是,以公有云服务商身份切入B端市场的玩家有限,但这个市场其实玩家济济。IBM、戴尔、浪潮、新华三等科技巨头耕耘企业市场多年,积累深厚,新华三和浪潮拿下了多个数字政府、智慧城市相关的项目。这也意味着,To B市场是一场遍地开花的长期混战,虽然市场需求逐年增大,但没有谁能够快速吞掉这个市场。

总而言之,不管当下如何,数字世界整体趋势是要融合云计算、物联网、AI、大数据、5G等多种技术为客户实现数字化转型,这对B端市场所有玩家都将是巨大的挑战。

未来格局怎样,一千个人有一千种预测。但《财经》记者在采访中发现,观点再针锋相对的人也有一个高度共识:B端市场不会如C端市场那样爆发式增长,要有足够的耐心打磨产品和服务,真正为客户带来价值,如此才能笑到最后。

本文来自“ 财经杂志”,略有删减。

2020-02-15 11705

2018-01-03 10900

2021-03-18 8212

2021-08-04 7214

2018-06-01 6958

2019-06-22 6378