国家税务总局关于增值税发票管理等有关事项的公告

国家税务总局公告2019年第33号

政策原文如下:(节选)

五、增值税小规模纳税人(其他个人除外)发生增值税应税行为,需要开具增值税专用发票的,可以自愿使用增值税发票管理系统自行开具。选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开增值税专用发票。

增值税小规模纳税人应当就开具增值税专用发票的销售额计算增值税应纳税额,并在规定的纳税申报期内向主管税务机关申报缴纳。在填写增值税纳税申报表时,应当将当期开具增值税专用发票的销售额,按照3%和5%的征收率,分别填写在《增值税纳税申报表》(小规模纳税人适用)第2栏和第5栏“税务机关代开的增值税专用发票不含税销售额”的“本期数”相应栏次中。

六、本公告第一条自2019年10月1日起施行,本公告第二条至第五条自2020年2月1日起施行。《国家税务总局海关总署关于实行海关进口增值税专用缴款书“先比对后抵扣”管理办法有关问题的公告》(国家税务总局海关总署公告2013年第31号)第二条和第六条、《国家税务总局关于扩大小规模纳税人自行开具增值税专用发票试点范围等事项的公告》(国家税务总局公告2019年第8号)第一条自2020年2月1日起废止。

小规模自开专票请务必注意这3点:

(一)所有小规模纳税人(其他个人除外)均可以选择使用增值税发票管理系统自行开具增值税专用发票。

(二)自愿选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开。需要特别说明的是,货物运输业小规模纳税人可以根据自愿原则选择自行开具增值税专用发票;未选择自行开具增值税专用发票的纳税人,按照《国家税务总局关于发布<货物运输业小规模纳税人申请代开增值税专用发票管理办法>的公告》(国家税务总局公告2017年第55号,国家税务总局公告2018年第31号修改并发布)相关规定,向税务机关申请代开。自愿选择自行开具增值税专用发票的小规模纳税人销售其取得的不动产,需要开具增值税专用发票的,税务机关不再为其代开。

(三)自愿选择自行开具增值税专用发票的小规模纳税人销售其取得的不动产,需要开具增值税专用发票的,税务机关不再为其代开。

小规模纳税人自开增值税专票操作指南

第一步首先,我们用已实名注册过的微信扫码登录国家税务总局xx省电子税务局。

第二步登录后,点击“我要办税”,再选择“事项办理”。

第三步点击“发票”功能,选择“发票票种核定申请”。

第四步申请增值税专用发票,填写好资料后,提交系统核定。

第五步待审核通过后,返回“涉税事项办理”,依旧选择“发票”,再点击“增值税专用发票最高开票限额审批”。

第六步如实填写“增值税专用发票最高开票限额审批”申请表,等待最终审核结果。

为了方便大家了解新的政策,小编汇总了2020年2月1日开始实施的新规!增值税扣税凭证也有新规!

2020年2月1日起执行!

增值税扣税凭证最新政策也来了!

政策原文:

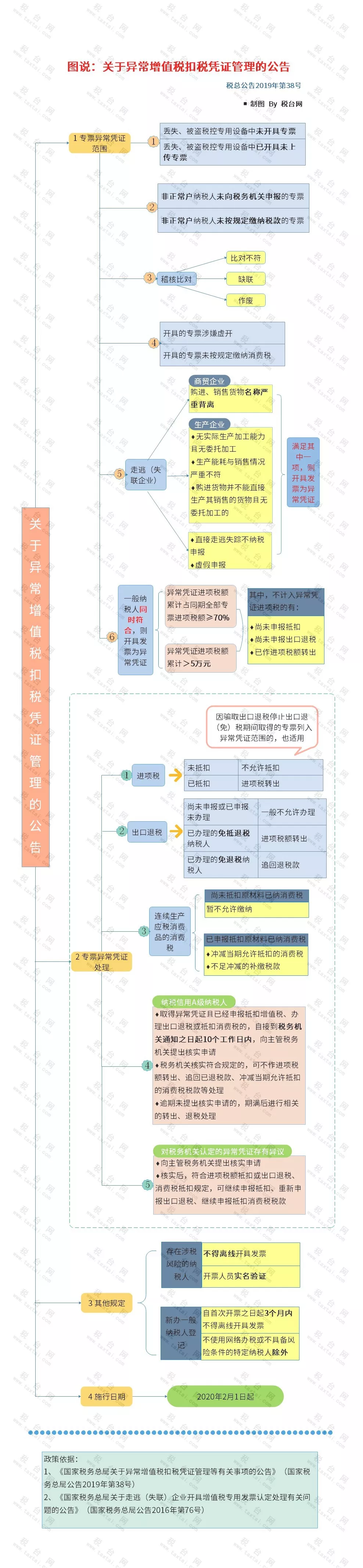

国家税务总局关于异常增值税扣税凭证管理等有关事项的公告

国家税务总局公告2019年第38号

现将异常增值税扣税凭证(以下简称“异常凭证”)管理等有关事项公告如下:

一、符合下列情形之一的增值税专用发票,列入异常凭证范围:

(一)纳税人丢失、被盗税控专用设备中未开具或已开具未上传的增值税专用发票;

(二)非正常户纳税人未向税务机关申报或未按规定缴纳税款的增值税专用发票;

(三)增值税发票管理系统稽核比对发现“比对不符”“缺联”“作废”的增值税专用发票;

(四)经税务总局、省税务局大数据分析发现,纳税人开具的增值税专用发票存在涉嫌虚开、未按规定缴纳消费税等情形的;

(五)属于《国家税务总局关于走逃(失联)企业开具增值税专用发票认定处理有关问题的公告》(国家税务总局公告2016年第76号)第二条第(一)项规定情形的增值税专用发票。

二、增值税一般纳税人申报抵扣异常凭证,同时符合下列情形的,其对应开具的增值税专用发票列入异常凭证范围:

(一)异常凭证进项税额累计占同期全部增值税专用发票进项税额70%(含)以上的;

(二)异常凭证进项税额累计超过5万元的。

纳税人尚未申报抵扣、尚未申报出口退税或已作进项税额转出的异常凭证,其涉及的进项税额不计入异常凭证进项税额的计算。

三、增值税一般纳税人取得的增值税专用发票列入异常凭证范围的,应按照以下规定处理:

(一)尚未申报抵扣增值税进项税额的,暂不允许抵扣。已经申报抵扣增值税进项税额的,除另有规定外,一律作进项税额转出处理。

(二)尚未申报出口退税或者已申报但尚未办理出口退税的,除另有规定外,暂不允许办理出口退税。适用增值税免抵退税办法的纳税人已经办理出口退税的,应根据列入异常凭证范围的增值税专用发票上注明的增值税额作进项税额转出处理;适用增值税免退税办法的纳税人已经办理出口退税的,税务机关应按照现行规定对列入异常凭证范围的增值税专用发票对应的已退税款追回。

纳税人因骗取出口退税停止出口退(免)税期间取得的增值税专用发票列入异常凭证范围的,按照本条第(一)项规定执行。

(三)消费税纳税人以外购或委托加工收回的已税消费品为原料连续生产应税消费品,尚未申报扣除原料已纳消费税税款的,暂不允许抵扣;已经申报抵扣的,冲减当期允许抵扣的消费税税款,当期不足冲减的应当补缴税款。

(四)纳税信用A级纳税人取得异常凭证且已经申报抵扣增值税、办理出口退税或抵扣消费税的,可以自接到税务机关通知之日起10个工作日内,向主管税务机关提出核实申请。经税务机关核实,符合现行增值税进项税额抵扣、出口退税或消费税抵扣相关规定的,可不作进项税额转出、追回已退税款、冲减当期允许抵扣的消费税税款等处理。纳税人逾期未提出核实申请的,应于期满后按照本条第(一)项、第(二)项、第(三)项规定作相关处理。

(五)纳税人对税务机关认定的异常凭证存有异议,可以向主管税务机关提出核实申请。经税务机关核实,符合现行增值税进项税额抵扣或出口退税相关规定的,纳税人可继续申报抵扣或者重新申报出口退税;符合消费税抵扣规定且已缴纳消费税税款的,纳税人可继续申报抵扣消费税税款。

四、经税务总局、省税务局大数据分析发现存在涉税风险的纳税人,不得离线开具发票,其开票人员在使用开票软件时,应当按照税务机关指定的方式进行人员身份信息实名验证。

五、新办理增值税一般纳税人登记的纳税人,自首次开票之日起3个月内不得离线开具发票,按照有关规定不使用网络办税或不具备风险条件的特定纳税人除外。

六、本公告自2020年2月1日起施行。

《国家税务总局关于走逃(失联)企业开具增值税专用发票认定处理有关问题的公告》(国家税务总局公告2016年第76号)第二条第(二)项、《国家税务总局关于建立增值税失控发票快速反应机制的通知》(国税发〔2004〕123号文件印发,国家税务总局公告2018年第31号修改)、《国家税务总局关于金税工程增值税征管信息系统发现的涉嫌违规增值税专用发票处理问题的通知》(国税函〔2006〕969号)第一条第(二)项和第二条、《国家税务总局关于认真做好增值税失控发票数据采集工作有关问题的通知》(国税函〔2007〕517号)、《国家税务总局关于失控增值税专用发票处理的批复》(国税函〔2008〕607号)、《国家税务总局关于外贸企业使用增值税专用发票办理出口退税有关问题的公告》(国家税务总局公告2012年第22号)第二条第(二)项同时废止。

特此公告。

国家税务总局

2019年11月14日